Supply chain globale, il percorso in salita delle aziende italiane tra disponibilità, prezzi e normative

Negli ultimi mesi, i costi energetici elevati, le previsioni economiche negative e la difficile situazione del mercato globale hanno catalizzato l’attenzione dell’opinione pubblica. La congestione della supply chain non è stato uno degli argomenti principali. La situazione per i fornitori è quindi migliorata nel 2024? I dati del più recente rapporto sulla supply chain di Reichelt Elektronik mostrano in realtà che la situazione delle catene di fornitura è ancora lontana dall’essersi normalizzata. Nello studio, condotto ormai da quattro anni consecutivi, 250 aziende industriali italiane sono state intervistate dall’istituto indipendente OnePoll.

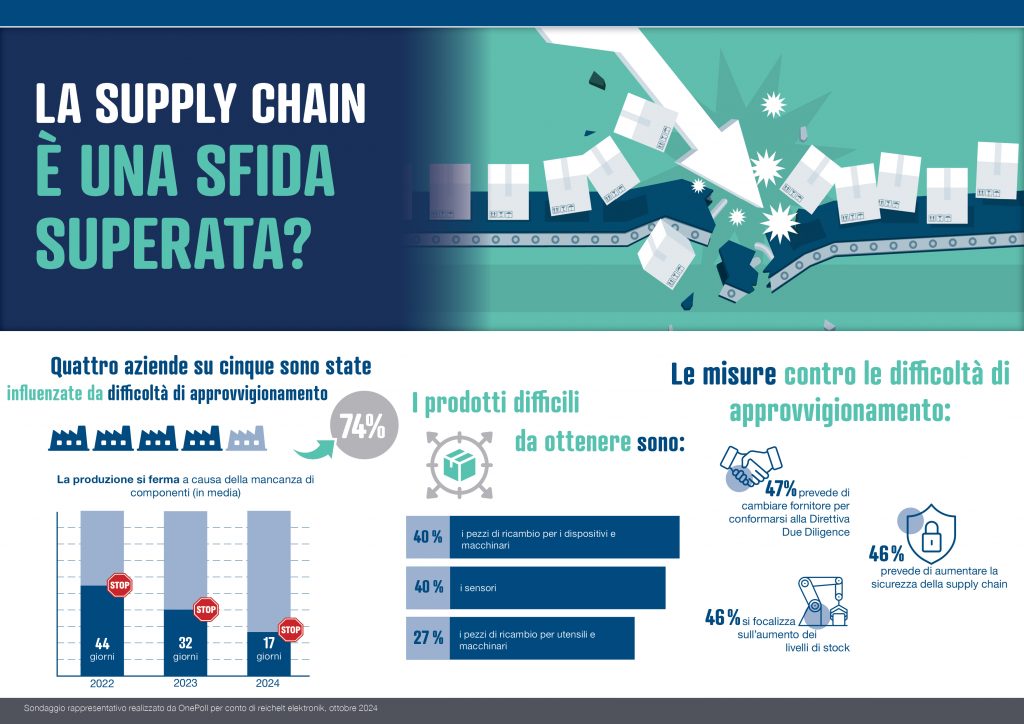

I problemi nella supply chain continuano a essere diffusi tra le aziende italiane. Quest’anno, circa quattro aziende su cinque (74%) hanno segnalato interruzioni significative o moderate a causa di colli di bottiglia nella supply chain. Quasi la metà (48%) ha dovuto fermare la produzione per almeno 20 giorni a causa della mancanza di componenti, causando grandi perdite alle aziende coinvolte. Tuttavia, il numero medio di giorni di produzione persi è notevolmente diminuito. Mentre le macchine sono rimaste ferme per 32 giorni nel 2023, quest’anno la cifra è stata di circa 17 giorni. Entrambe le cifre rappresentano quindi un miglioramento significativo rispetto ai 44 giorni del 2022.

I pezzi di ricambio per dispositivi e macchinari (40%), i sensori (40%), i semiconduttori (38%) e i pezzi di ricambio per utensili e macchinari (27%), sono stati i più difficili da ottenere nel 2024, proprio come lo scorso anno. Le aziende hanno riscontrato come l’aumento dei prezzi dei componenti critici (70%) sia stato più problematico dei colli di bottiglia (48%). Una chiara differenza rispetto al 2023: quest’anno i rispondenti sono molto più ottimisti che la situazione possa migliorare nei prossimi dodici mesi (lo sono il 48% rispetto al 38% dell’anno scorso).

È interessante anche vedere quanto la disponibilità delle materie prime influenzi la gamma e il design del prodotto. Ad esempio, il 40% degli intervistati ha dichiarato di prestare ancora più attenzione alla disponibilità a lungo termine dei componenti durante lo sviluppo di nuovi prodotti. Meno della metà (41%) comunque ha identificato fornitori alternativi per tutti, o quasi tutti, i componenti.

Anche il prezzo gioca un ruolo decisivo: il 20% delle aziende ha già rimosso un prodotto dal proprio catalogo, o modificato in modo permanente lo stesso, perché alcuni componenti sono diventati troppo costosi.

Per proteggersi meglio dalla carenza di materiali, la maggior parte delle aziende ha optato per soluzioni a lungo e breve termine. Ad esempio, il 34% ha già aumentato i propri livelli di stock, mentre un ulteriore 46% prevede di farlo nel 2025.

Il piano a lungo termine per regionalizzare e diversificare le supply chain è già in fase di attuazione da parte di alcune aziende. Ad esempio, un terzo (32%) è già passato a fornitori regionali per essere meno dipendente dalle influenze internazionali, mentre un ulteriore 45% intende perseguire questo piano l’anno prossimo. Un numero simile di aziende (44%) ha già ampliato la propria rete di fornitori e un ulteriore 38% prevede di farlo nel prossimo anno.

Tuttavia, gli eventi del mercato globale o politici non sono gli unici fattori che spingono le aziende a modificare le loro catene di approvvigionamento. Un’azienda su tre (29%) ha adottato misure quest’anno per aumentare la sicurezza delle proprie supply chain e proteggersi così da attacchi informatici. Quasi la metà delle aziende (46%) prevede di compiere questo passo nel prossimo anno.

L’influenza della Direttiva Due Diligence è altrettanto evidente: il 26% delle aziende intervistate ha cambiato un fornitore quest’anno per conformarsi alla legge e un ulteriore 47% prevede di farlo entro i prossimi 12 mesi.

L’aumento dei costi dei componenti (70%) non è l’unico fattore che pesa sui costi per le aziende industriali italiane. Gli intervistati considerano i costi energetici elevati (69%) come il secondo maggiore ostacolo. La guerra in Ucraina (65%), la difficile situazione economica mondiale (64%) e quella del proprio paese (59%) rappresentano anch’esse un problema per le aziende. Anche una possibile escalation del conflitto in Medio Oriente (56%) e il verificarsi o intensificarsi dei conflitti commerciali tra Cina e UE (55%) sono stati indicati come influenze particolarmente negative.

Uno sguardo alla politica interna mostra che solo la metà delle aziende italiane (49%) concorda sul fatto che l’attuale governo fornisca loro una solida base per il commercio in un contesto internazionale. Ciò che vorrebbero vedere dal governo per avere ancora più successo è, soprattutto, una maggiore protezione dell’industria nazionale contro i concorrenti esteri, in particolare se questi sono sostenuti da sussidi statali, come accade in Cina (36%). Hanno anche bisogno di sovvenzioni o aiuti per ridurre i costi elevati (37%) e di una riduzione della burocrazia (32%). Il 20% auspicherebbe, inoltre, di poter concludere con una maggiore facilità nuovi partenariati commerciali con paesi africani o del sud-est asiatico.

Christian Reinwald, Head of Product Management and Marketing presso Reichelt Elektronik riassume: “Sebbene i colli di bottiglia della catena di approvvigionamento abbiano ricevuto meno attenzione quest’anno di fronte a sfide altrettanto importanti, come i costi energetici elevati, ciò non significa che la situazione della catena di approvvigionamento sia migliorata, le aziende devono ancora trovare modi intelligenti per garantire efficienza, qualità e controllo dei costi nella loro produzione. Il fatto che le aziende stiano optando per soluzioni a breve e lungo termine è un buon segno”.

Contenuti correlati

-

Le previsioni di Unit 42: Il 2025 sarà l’anno della disruption

Sam Rubin di Unit 42 di Palo Alto Networks analizza e condivide le tendenze di cybersecurity del 2025: “Anno delle interruzioni delle attività”, è questo il termine che contraddistinguerà il 2025, che si presenta come un periodo...

-

Soluzioni innovative per la supply chain con le soluzioni AI di Panasonic Connect

La nuova divisione europea di ricerca e sviluppo di Panasonic Connect collabora con clienti e partner per creare soluzioni innovative per la supply chain. Lavorando a stretto contatto con la controllata di Panasonic, Blue Yonder, la divisione...

-

Gli scenari futuri della supply chain

In Italia, le aziende dimostrano una mancanza di cultura e sensibilità riguardo l’adozione di strumenti digitali avanzati per la pianificazione della supply chain; la maggior parte di esse, infatti, continua a operare manualmente su fogli di calcolo. Questo...

-

DigiKey presenta la terza stagione della serie La trasformazione della supply chain

DigiKey, un distributore commerciale noto a livello mondiale, che offre la più vasta selezione di componenti tecnici e prodotti di automazione a magazzino per la spedizione immediata, ha annunciato la terza stagione della serie di video La...

-

Processi logistici ottimizzati per il Gruppo Renault con Reflex WMS

Reflex (business unit del Gruppo Hardis), fornitore di software per la supply chain, ha sviluppato il sistema di gestione del magazzino Reflex WMS presso il Gruppo Renault. Nel 2018 il Gruppo Renault ha scelto infatti di implementare...

-

Sostenibilità nella catena di fornitura, a confronto con i partner Gefran

Gefran, azienda specializzata nella progettazione e produzione di sensori, sistemi e componenti per automazione e controllo dei processi industriali, ha organizzato lo scorso 25 novembre il Supplier Day 2024, workshop annuale giunto alla sua quarta edizione in...

-

Modulo SilwaAISupport: l’AI al servizio della supply chain

SilwaAISupport è il nuovo modulo della piattaforma Silwa (la soluzione software integrata che combina in un unico sistema le funzionalità dei sistemi WMS e MES) implementato per fungere da “assistente virtuale” e rivoluzionare il mondo dei processi...

-

I quattro trend nel futuro della supply chain secondo Remira Italia

Investire nella connettività digitale, spingere verso tracciabilità e trasparenza, trovare nuove strategie per rendere le supply chain più resilienti, garantire l’integrità e la coerenza dei dati: queste le quattro tendenze identificate da Remira Italia, azienda specializzata nell’offerta...

-

Accordo fra Bonfiglioli Consulting ed expert.ai per offrire soluzioni in ottica di digitalizzazione

Bonfiglioli Consulting, pioniere italiano della filosofia “lean thinking” specializzato da oltre 50 anni nell’ottimizzazione ed efficientamento delle operations, ha siglato un accordo con expert.ai, azienda leader nell’implementazione di soluzioni enterprise di intelligenza artificiale per creare valore di business....

-

Supply chains: still vulnerable: V rapporto McKinsey sulle supply chain

La quinta edizione dell’ indagine annuale McKinsey ‘Global Supply Chain Leader Survey’ è stata condotta tra i dirigenti senior del settore delle forniture di diversi settori e aree geografiche. Il sondaggio, condotto tra aprile e giugno 2024, ha...