PIL Lombardo: crescita del 5,5% nel 2023; atteso un +0,6% nel 2024

In un anno fortemente condizionato dalle tensioni geopolitiche e di indebolimento della crescita globale, la Lombardia affronta meglio dei competitor il rallentamento globale. Sul 2024 il sentiment delle imprese è ancora eterogeneo. Bene l’occupazione, preoccupa il tema credito

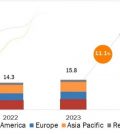

Alla fine del 2023, rispetto a prima della pandemia, il PIL della Lombardia è addirittura al +5,5% secondo le stime più recenti, grazie anche alla più veloce e robusta ripresa registrata nel biennio precedente. Il ritmo di crescita della Lombardia distanzia nettamente anche le regioni europee benchmark: stimiamo Cataluña a +1,1%, Bayern a +0,4% e Baden-Württemberg ancora sotto del -1,0% nel 2023 a confronto con il 2019.

Il rallentamento globale, e in particolare europeo e tedesco, ha inevitabilmente decelerato la dinamica anche della Lombardia che, tuttavia, si è distinta rispetto ai principali competitor per maggiore tenuta. La decelerazione sperimentata nel 2023 è attesa protrarsi nel 2024, con prospettive di crescita del +0,6% per il PIL della Lombardia, in linea alla media europea: è quanto emerge dal Booklet economia realizzato dal Centro Studi di Assolombarda e pubblicato su Genio&Impresa.

Lato occupazione

Per la Lombardia si stima a fine 2023 un pieno recupero del numero di occupati rispetto al 2019 (+0,9%), mentre le ore lavorate avevano già colmato nel 2022 il divario accumulato nella pandemia e nel 2023 sono a +2,8%. Le previsioni per il 2024 sono di ulteriore espansione, con l’occupazione che dovrebbe portarsi fino al +1,7% e le ore lavorate al +3,3%, sempre rispetto al pre-Covid.

Lo scenario previsivo

A livello macro si confronta con attese per il 2024 ancora abbastanza eterogenee da parte delle imprese a livello micro. Il 38,9% delle 400 imprese di Assolombarda che hanno partecipato alla flash survey di gennaio, prevede una situazione economica pressoché stabile tra l’anno corrente e quello appena concluso, il 29,7% prospetta un peggioramento e il 26,4% un’evoluzione positiva. Rispetto alla rilevazione precedente si è ampliata la quota di chi si attende un quadro in linea con il recente passato.

Gli indicatori congiunturali più recenti confermano la perdita di tono dell’attività manifatturiera a fine 2023 e rilevano attese di domanda ancora ridimensionate in avvio 2024. In particolare, il clima di fiducia del manifatturiero nel Nord-Ovest a dicembre è di nuovo in calo; gli ordini in portafoglio sono pressoché stabili, le giacenze di prodotti finiti si riducono rispetto al mese precedente ma restano elevate nel confronto storico, mentre le aspettative di produzione per i prossimi 3-4 mesi si deteriorano sensibilmente, sui minimi da novembre 2020.

I servizi nel Nord-Ovest registrano, al contrario, un aumento del clima di fiducia per il secondo mese consecutivo: a fine 2023, il saldo sull’andamento aziendale è sui massimi da giugno 2022 e crescono marcatamente gli ordinativi; tuttavia, si ridimensionano le previsioni su ordini e domanda per il breve termine, comunque ancora positive.

Tra i fattori che hanno contraddistinto il 2023

Fra i fattori che, anche in prospettiva, risulteranno rilevanti, emergono le alte dinamiche inflattive e le conseguenti politiche monetarie restrittive, con evidenti effetti sui prestiti alle imprese: a settembre 2023 si registra una forte contrazione di credito erogato alle imprese lombarde (-6,1% annuo), la più alta da dieci anni. Scomponendo l’andamento totale per dimensione, i prestiti alle realtà con meno di 20 addetti sono diminuiti del -9% rispetto a un anno prima e per le altre si osserva un -5,7%. Nel dettaglio dei settori, i prestiti sono calati del -7,6% nel manifatturiero, del -6,1% nelle costruzioni e del -5,1% nei servizi.

Indagine a gennaio 2024

Questi dati sono coerenti con le indicazioni fornite dalle imprese associate ad Assolombarda nell’indagine di gennaio: la maggior parte dei rispondenti riporta condizioni di accesso al credito meno favorevoli (39,9%) o costanti (39,9%) nel 2° semestre 2023 rispetto ai sei mesi precedenti, durante i quali si erano comunque già registrate prime contrazioni. Tra coloro che hanno indicato una situazione peggiorata, ben l’84,4% ritiene che i tassi più alti siano stati la maggiore penalizzazione.

Con riferimento alle aspettative per il semestre appena iniziato, oltre la metà del campione, il 56,4%, prevede condizioni in linea con il periodo precedente e solo il 12,7% ne prospetta un ulteriore peggioramento; relativamente a questo secondo scenario, l’ostacolo dei tassi di interesse incrementati (indicati dal 49,0%) è affiancato da timori circa l’ammontare dei crediti erogati (45,1%) e le garanzie richieste (37,3%).

Fonte foto freerangestock.com/Jack Moreh

Contenuti correlati

-

Intelligenza Artificiale, al via il bando ‘Io sono futuro’ rivolto alle start-up

Valorizzare il talento dei giovani startupper italiani, mettendolo al servizio di progetti innovativi che sfruttino l’intelligenza artificiale come strumento chiave per affrontare le emergenze globali. Questo l’obiettivo del nuovo bando della Fondazione Della Frera, promosso nell’ambito dell’edizione...

-

Rfid: un mercato destinato a valere 40,9 miliardi di dollari entro il 2032

Il rapporto “Mercato Rfid – Previsioni globali fino al 2032″ realizzato da MarketsandMarkets prevede che le dimensioni del settore Rfid cresceranno a un Cagr dell’11,1% dal 2023 al 2032. Prevede inoltre che tale mercato varrà 40,9 miliardi di dollari...

-

Lombardia: le start-up incontrano potenziali investitori

La Lombardia apre le porte del palazzo regionale alle start-up per metterle in contatto con potenziali investitori nazionali e internazionali, offrendo loro concrete opportunità di sviluppo. Attraverso l’evento ‘FutureMatch – Connect Today, Create Tomorrow’, promosso dall’assessore allo...

-

Terzo trimestre 2024 in crescita per gli ordini di macchine utensili

Nel terzo trimestre 2024, l’indice degli ordini di macchine utensili elaborato dal Centro Studi & Cultura di Impresa di Ucimu-Sistemi per Produrre, torna di segno positivo registrando un incremento del 7,9% rispetto al periodo luglio-settembre 2023. Il...

-

Macchine per il packaging

Il settore dei costruttori di macchine automatiche per il confezionamento e l’imballaggio continua a migliorarsi, crescendo esponenzialmente di anno in anno e arrivando a registrare nel 2023 un fatturato totale pari a 9 miliardi e 229 milioni...

-

Legno: continua la stagione di contrazione degli ordini

Il mondo delle tecnologie per la lavorazione del legno e l’industria del mobile è ancora in attesa di un cambio di scenario nel proprio panorama economico: continua, infatti la lunga stagione di contrazione degli ordini che perdura...

-

Regione Lombardia: 7 milioni per la transizione digitale ed ecologica delle imprese

Uno stanziamento di 7 milioni di euro per accrescere le competenze per la transizione industriale e la sostenibilità delle imprese. Lo prevede una delibera approvata dalla Giunta regionale su proposta dell’assessore all’Università, Ricerca e Innovazione, Alessandro Fermi,...

-

Federmacchine: moderato calo nel 2024 per l’industria italiana del bene strumentale

Nel 2023, l’industria italiana del bene strumentale ha visto crescere ancora il fatturato che ha segnato un nuovo record per il comparto. Per il 2024 è atteso un moderato calo di quasi tutti gli indicatori economici; nonostante...

-

Assemblea Ucimu: l’importanza del mercato estero nel commento di Regione Lombardia

Si è svolta a Cinisello Balsamo (Milano), l’annuale assemblea dei soci di Ucimu-Sistemi per produrre, l’associazione che rappresenta i costruttori italiani di macchine utensili, robot e automazione. L’evento ha visto la partecipazione di Raffaele Cattaneo, sottosegretario alle...

-

Ucimu: 2023 positivo per l’industria italiana della macchina utensile, 2024 in leggero calo

Il 2023 si è confermato anno favorevole per l’industria italiana costruttrice di macchine utensili, robot e automazione. Il nuovo record di produzione è stato però determinato esclusivamente dall’ottimo andamento delle esportazioni; in calo la domanda interna: con questi...